Bài tập Kế toán tài chính phần 3+4

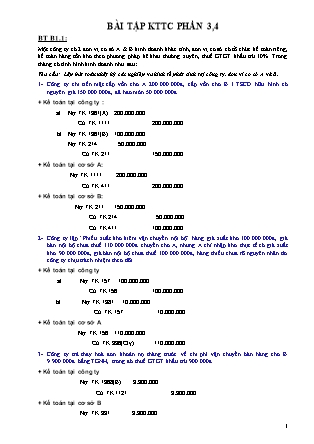

Một công ty có 2 đơn vị cơ sở A & B kinh doanh khác tỉnh, đơn vị cơ sở có tổ chức kế toán riêng, kế toán hàng tồn kho theo phương pháp kê khai thường xuyên, thuế GTGT khấu trừ 10%. Trong tháng có tình hình kinh doanh như sau:

Yêu cầu: Lập bút toán nhật ký các nghiệp vụ kinh tế phát sinh tại công ty, đơn vị cơ sở A và B.

1- Công ty chi tiền mặt cấp vốn cho A 200.000.000đ, cấp vốn cho B 1 TSCĐ hữu hình có nguyên giá 150.000.000đ, đã hao mòn 50.000.000đ.

+ Kế toán tại công ty :

a/ Nợ TK 1361(A) 200.000.000

Có TK 1111 200.000.000

b/ Nợ TK 1361(B) 100.000.000

Nợ TK 214 50.000.000

Có TK 211 150.000.000

+ Kế toán tại cơ sở A:

Nợ TK 1111 200.000.000

Có TK 411 200.000.000

+ Kế toán tại cơ sở B:

Nợ TK 211 150.000.000

Có TK 214 50.000.000

Có TK 411 100.000.000

Tóm tắt nội dung tài liệu: Bài tập Kế toán tài chính phần 3+4

BÀI TẬP KTTC PHẦN 3,4

BT B1.1:

Một công ty có 2 đơn vị cơ sở A & B kinh doanh khác tỉnh, đơn vị cơ sở có tổ chức kế toán riêng, kế toán hàng tồn kho theo phương pháp kê khai thường xuyên, thuế GTGT khấu trừ 10%. Trong tháng có tình hình kinh doanh như sau:

Yêu cầu: Lập bút toán nhật ký các nghiệp vụ kinh tế phát sinh tại công ty, đơn vị cơ sở A và B.

Công ty chi tiền mặt cấp vốn cho A 200.000.000đ, cấp vốn cho B 1 TSCĐ hữu hình có nguyên giá 150.000.000đ, đã hao mòn 50.000.000đ.

+ Kế toán tại công ty :

a/ Nợ TK 1361(A) 200.000.000

Có TK 1111 200.000.000

b/ Nợ TK 1361(B) 100.000.000

Nợ TK 214 50.000.000

Có TK 211 150.000.000

+ Kế toán tại cơ sở A:

Nợ TK 1111 200.000.000

Có TK 411 200.000.000

+ Kế toán tại cơ sở B:

Nợ TK 211 150.000.000

Có TK 214 50.000.000

Có TK 411 100.000.000

Công ty lập “Phiếu xuất kho kiêm vận chuyển nội bộ” hàng giá xuất kho 100.000.000đ, giá bán nội bộ chưa thuế 110.000.000đ chuyển cho A, nhưng A chỉ nhập kho thực tế có giá xuất kho 90.000.000đ, giá bán nội bộ chưa thuế 100.000.000đ, hàng thiếu chưa rõ nguyên nhân do công ty chịu trách nhiệm theo dõi.

+ Kế toán tại công ty

a/ Nợ TK 157 100.000.000

Có TK 156 100.000.000

b/ Nợ TK 1381 10.000.000

Có TK 157 10.000.000

+ Kế toán tại cơ sở A

Nợ TK 156 110.000.000

Có TK 336(Cty) 110.000.000

Công ty trả thay hoá đơn khoản nợ tháng trước về chi phí vận chuyển bán hàng cho B 9.900.000đ bằng TGNH, trong đó thuế GTGT khấu trừ 900.000đ.

+ Kế toán tại công ty

Nợ TK 1368(B) 9.900.000

Có TK 1121 9.900.000

+ Kế toán tại cơ sở B

Nợ TK 331 9.900.000

Có TK 336(Cty) 9.900.000

Theo lệnh công ty, A chuyển cho B lô hàng hóa giá bán chưa thuế trên hoá đơn 30.000.000đ, giá xuất kho 28.000.000đ. Đơn vị cơ sở B nhận đủ hàng hóa nhập kho.

+ Kế toán tại cơ sở A:

a/ Nợ TK 1368(Cty) 33.000.000

Có TK 3331 3.000.000

Có TK 512 30.000.000

b/ Nợ TK 632 28.000.000

Có TK 156 28.000.000

+ Kế toán tại cơ sở B

Nợ TK 156 30.000.000

Nợ TK 133 3.000.000

Có TK 336(Cty) 33.000.000

+ Công ty Nợ TK 1368(B) 33.000.000

Có TK 336(A) 33.000.000

Đơn vị cơ sở B chi tiền mặt 800.000đ trả lại khấu hao sử dụng TSCĐ cho công ty (trả vốn).

+ Kế toán tại cơ sở B:

Nợ TK 411 800.000

Có TK 1111 800.000

+ Kế toán tại Công ty

Nợ TK 1111 800.000

Có TK 1361(B) 800.000

Cơ sở A bán hết hàng nhận ở nghiệp vụ 2 thu bằng tiền mặt theo giá bán chưa thuế 110.000.000đ.

Kế toán tại cơ sở A

a/ Nợ TK 111 121.000.000

Có TK 33311 11.000.000

CóTK 511 110.000.000

b/ Nợ TK 632 110.000.000

Có TK 156 110.000.000

Cơ sở A lập bảng kê hàng bán ở nghiệp vụ 2 gởi công ty và công ty đã lập hoá đơn gởi A. Công ty cũng đã xử lý hàng thiếu nguyên nhân do xuất nhầm, tiến hành điều chỉnh sổ sách.

+ Kế toán tại Công ty

a/ Nợ TK 1368(A) 110.000.000

Có TK 3331 10.000.000

Có TK 512 100.000.000

b/ Nợ TK 632 90.000.000

Có TK 157 90.000.000

c/ Nợ TK 156 10.000.000

Có TK 1381 10.000.000

+ Kế toán tại cơ sở A:

Nợ TK 133 10.000.000

CóTK 632 10.000.000

BT B2.2:

Công ty nhận ủy thác nhập hàng cho một Hợp tác xã (HTX), hoa hồng ủy thác 2%/giá trị hàng thực nhập và thuế GTGT khấu trừ tính 10%, các chi phí và thuế trong quá trình nhập khẩu công ty chi trả, sau đó thu lại HTX. Công ty còn tồn 2.000 USD bằng TGNH, TG ghi sổ: 17.500 VND/USD. Công ty đã thực hiện:

Yêu cầu: Định khoản các nghiệp vụ kinh tế phát sinh trên ở công ty và HTX. Cho biết công ty tính thuế GTGT theo phương pháp khấu trừ, kế toán hàng tồn kho theo kê khai thường xuyên, tỷ giá hối đoái xuất theo phương pháp nhập trước xuất trước.

HTX ứng trước tiền cho công ty 17.800.000đ bằng tiền mặt, quy ra 1.000USD. Công ty dùng tiền mặt mua ngoại tệ gửi trực tiếp vào NH để mở L/C nhập khẩu hàng trị giá 1.000 USD. TGGD: 17.800 VND/USD.

CÔNG TY NHẬN ỦY THÁC NHẬP HÀNG:

Nhận tiền ứng trước của Hợp Tác Xã;

Nợ TK 1111: 17.800.000 (1,000USD x 17.800)

Có TK 131 (HTX): 17.800.000

Xuất tiền mặt mua ngoại tệ gửi NH Ký quỹ mở LC:

Nợ TK 144: 17.800.000

Có TK 1111: 17.800.000

HỢP TÁC XÃ:

Chi tiền mặt ứng trước cho Công ty nhận ủy thác:

Nợ TK 331 (Cty): 17.800.000

Có TK 1111: 17.800.000

Công ty đã nhập hàng và giao thẳng cho HTX tại cảng trị giá 1.000USD, thuế GTGT khấu trừ tính 10%. Công ty đã chi TGNH để nộp thuế nhập khẩu 5%, nộp thuế GTGT 10% và chi hộ HTX 100.000đ bằng tiền mặt chi phí khác. TGGD: 17.850VND/USD

CÔNG TY NHẬN ỦY THÁC NHẬP HÀNG:

Công ty nhận hàng và giao thẳng cho HTX tại cảng:

2a. nhận hàng:

Nợ TK 131 (HTX): 20.566.750 (1,000$ x17.800 + 892.500 + 1.874.250)

Nợ TK 635: 50.000

Có TK 331 (nước ngoài): 17.850.000 (1,000$ x 17.850)

Có TK 3333: 892.500 (1,000$ x 17.850 x 5%)

Có TK 33312: 1.874.250 [(17.850.000 + 892.500) x 10%]

2b. Chi nộp thuế bằng Tiền gửi ngân hàng

Nợ TK 3333: 892.500

Nợ TK 33312: 1.874.250

Có TK 112: 2.766.750

2c. Chi phí khác liên quan tới nhập khẩu:

Nợ TK 131 (HTX): 100.000

Có TK 111: 100.000

HỢP TÁC XÃ:

Nhận hàng tại cảng kèm HĐ(GTGT) của công ty nhận ủy thác phát hành và vận chuyển hàng về kho HTX:

HTX chở hàng nhập kho, tiền vận chuyển chở hàng về 100.000đ trả bằng tiền mặt. TGGD: 17.850 VND/USD.

HỢP TÁC XÃ:

Nhập kho hàng hóa

Nợ TK 156: 18.842.500

Nợ TK 133 : 1.874.250

Có TK 331(Cty): 20.666.750 (giá Invoice 1,000$ x 17.800 + thuế NK 892.500 + VAT 1.874.250 + phí nhập hàng 100.000)

Có TK 515: 50.000

Chi phí vận chuyển hàng

Nợ TK 156: 100.000

Có TK 111: 100.000

Công ty nhận giấy báo Nợ Ngân hàng thanh toán cho người bán, nội dung: Giải tỏa L/C trả tiền cho người bán: 1.000USD, và phí ngân hàng 15 USD trừ vào TGNH công ty (phí NH do HTX chịu). TGGD: 17.900 VND/USD.

CÔNG TY NHẬN ỦY THÁC NHẬP HÀNG:

4a.Thanh toán tiền hàng cho Công ty nước ngoài

Nợ TK 331 (nước ngoài): 17.850.000 (1,000$ x 17.850)

Có TK 144: 17.800.000 (1,000$ x 17.800)

Có TK 515: 50.000

4b. phí ngân hàng:

Nợ TK 131 (HTX): 268.500 (15$ x 17,900)

Có TK 1122: 262.500 (15$ x 17.500)

Có TK 515: 6.000

Ghi đơn Có TK 007: 15USD

Công ty gởi các chứng từ nộp thuế, chi phí và đòi tiền hoa hồng HTX. HTX đã dùng TGNH thanh toán thuế, tiền phí ngân hàng và hoa hồng quy đổi theo tỷ giá 17.900 VND/USD.

CÔNG TY NHẬN ỦY THÁC NHẬP HÀNG:

5a. Doanh thu dịch vụ nhập khẩu ủy thác thu bằng tiền gửi ngân hàng:

Nợ TK 112: 393.800 (20$x 110% x 17.900)

Có TK 5113: 358.000 (20$ x17.900)

Có TK 33311: 35.800

5b. Thu lại tiền thuế, các loại phí nhập khẩu bằng tiền gửi ngân hàng:

Nợ TK 1121: 3.529.050

Có TK 131 (HTX): 3.529.050 (892.500+ 1.874.250+100.000+268.500+393.800)

HỢP TÁC XÃ:

Phí ngân hàng:

Nợ TK 642: 268.500 (15$ x 17.900)

Có TK 331 (Cty): 268.500

5a.Hoa hồng ủy thác nhập khẩu phải trả:

Nợ TK 156: 358.000 (1.000$ x 2% x17.900)

Nợ TK 133: 35.800 (358.000 x10%)

Có TK 331 (Cty): 393.800

5b. Thanh toán tiền hoa hồng nhập khẩu và các phí liên quan bằng tiền gửi ngân hàng

Nợ TK 331 (Cty): 3.529.050 (892.500+ 1.874.250 + 100.000 +268.000 + 393.800)

Có TK 1121: 3.529.050

BT B2.3:

Hai công ty xuất nhập khẩu A và B tính thuế GTGT theo phương pháp khấu trừ, có tình hình kinh doanh hàng xuất khẩu với thuế suất thuế GTGT hàng xuất khẩu 0% (hệ thống kê khai thường xuyên). Trích tình hình trong tháng:

Yêu cầu: Hãy hạch toán cho cả 2 công ty A và B.

1/Định khoản các nghiệp vụ kinh tế phát sinh trên, tỷ giá xuất theo phương pháp nhập sau xuất trước.

2/ Tính và kết chuyển doanh thu bán hàng thuần trong tháng.

Công ty A xuất khẩu trực tiếp lô hàng hóa, giá xuất kho 10.000.000đ, giá bán 1.200USD/FOB.HCM, hàng đã giao lên tàu, tiền chưa thu. TGGD: 16.100VND/USD. Thuế xuất khẩu tính 2%.

☻Hạch toán tại Công ty A:

a. Nợ TK 632 : 10.000.000

Có TK 156 : 10.000.000

b. Nợ TK 131(NN) : 1.200 USD * 16.100 = 19.320.000

Có TK 511 : 19.320.000

c. Nợ TK 511 : 19.320.000 * 2% = 386.400

Có TK 333 (3333) : 386.400

Công ty A gởi hàng hóa nhờ công ty B xuất ủy thác, giá xuất kho 50.000.000đ, giá bán 6.000USD/FOB.HCM, hàng còn chờ tại cảng, công ty B đã nhận hàng. TGGD: 16.050 VND/USD

☻Hạch toán tại Công ty A (Đơn vị xuất khẩu uỷ thác):

Nợ TK 157 : 50.00.000

Có TK 156 : 50.000.000

Hạch toán tại Công ty B (Nhận xuất khẩu uỷ thác)

Ghi đơn Nợ TK 003 : 6.000 USD

Công ty A nhận được giấy báo Có của ngân hàng về việc thu tiền của khách hàng ở nghiệp vụ 1, nội dung:

Thu tiền khách hàng : 1.200USD

- Trừ phí ngân hàng : 10USD và thuế GTGT 1 USD

Ghi tăng TGNH công ty A : 1.189USD. TGGD: 15.900 VND/USD.

☻Hạch toán tại Công ty A:

a. Nợ TK 112 (1122) :1.189 USD * 15.900 = 18.905.100

Nợ TK 635 : 237.800

Có TK 131(NN) :1.189USD * 16.100 = 19.142.900

b. Nợ TK 641 : 10 USD * 15.900 = 159.000

Nợ TK 133 : 1 USD * 15.900 = 15.900

Nợ TK 635 : 11 USD * (16.100-15.900) = 2.200

Có TK 131(NN) : 11 USD * 16.100 = 177.100

c. Ghi đơn Nợ TK 007 : 1.189 USD

Công ty B chi tiền mặt 1.000.000đ để làm thủ tục xuất khẩu ủy thác (nghiệp vụ 2), rút TGNH 500.000đ để nộp thuế xuất khẩu thay cho công ty A. Hàng đã giao lên tàu, tiền chưa thu. TGGD 16.100 VND/USD.

Hạch toán tại Công ty B (Nhận xuất khẩu uỷ thác)

Thuế XK phải nộp

Nợ 331(A): 500.000

Có 3388 (nộp thuế XK): 500.000

Nợ TK 331(A) : 1.000.000

Có TK 111 : 1.000.000

Nợ 3388 (nộp thuế XK): 500.000

Có TK 112(1121) : 500.000

Ghi đơn Có TK 003 : 6.000 USD

Nợ TK 131(NN) : 6000 USD * 16.100 = 96.600.000

Có TK 331(A) : 96.600.000

☻Hạch toán tại Công ty A (Đơn vị xuất khẩu uỷ thác):

a. Nợ TK 511 : 500.000

Có TK 3333 : 500.000

b. Nợ TK 641 : 1.000.000

Nợ TK 3333 : 500.000

Có TK 131(B) : 1.500.000

c. Nợ TK 632 : 50.000.000

Có TK 157 : 50.000.000

d. Nợ TK 131 (B) : 96.600.000 = 6000 USD * 16.100

Có TK 511 : 96.600.000

Công ty B nhận được giấy báo ngân hàng về xuất ủy thác cho A, nội dung:

Thu tiền khách hàng : 6.000USD

- Trừ phí ngân hàng (công ty A chịu): 50USD và thuế GTGT 5 USD tính thuế cho công ty B khấu trừ

Ghi tăng TGNH công ty B : 5.945USD. TGGD: 16.090 VND/USD.

Hạch toán tại Công ty B (Nhận xuất khẩu uỷ thác)

Nợ TK 112(1122) : 5.945 USD * 16.090 = 95.655.050

Nợ TK 331(A) : 50 USD * 16.090 = 804.500 (phải thu phí NH)

Nợ 133: 5 USD * 16.090 = 80.450

Nợ TK 635 : 6.000 USD * (16.100-16.090) = 60.000

Có TK 131(NN): 6000 USD * 16.100 = 96.600.000

Ghi Đơn Nợ TK 007 : 5.945 USD

Công ty B và công ty A đối chiếu công nợ và thanh lý hợp đồng:

Công ty B chuyển ngoại tệ 5.945USD TGNH cho công ty A, sau khi trừ phí ngân hàng (Cty B xuất lại HĐơn chi phí cho công ty A). TGGD: 16.020VND/USD

Công ty A thanh toán lại tiền thuế và chi phí xuất khẩu cho công ty B là 1.500.000đ và tiền hoa hồng ủy thác xuất 20USD quy ra đồng VN TGGD : 16.020VND/USD, thuế suất GTGT hoa hồng 10%.

Tất cả đã chuyển xong bằng TGNH.

Hạch toán tại Công ty B (Nhận xuất khẩu uỷ thác)

6.a. Nợ TK 331(A) : 6,000 USD * 16.100 = 95.238.900 (theo TG ghi sổ)

Có TK 112(1122): 5.945 USD *16.090= 95.655.050 (theo LIFO)

Có TK 33311: 5 USD * 16.090 = 80.450 (phát hành HĐơn)

Có TK 331(A) : 50 USD * 16.090 = 804.500 (đã thu lại phí NH)

Có TK 515 : 6,000 USD * (16.100-16.090) = 60.000

b. Ghi đơn Có TK 007 : 5,945 USD

c. Nợ TK 112 (1121) : 1.500.000 (thuế+phí XK)

Có TK 331(331A) : 1.500.000

d. Nợ TK 112(1121) : 22 USD * 16.020 = 352.440 (tỷ giá quy đổi)

Có TK 5113 : 320.400

Có TK 33311 : 32.040

☻Hạch toán tại Công ty A ( Đơn vị xuất khẩu uỷ thác):

6. a. Nợ TK 112(1122) : 5945 USD * 16.020 = 95.238.900 (tỷ giá ngày giao dịch 16.020)

Nợ TK 641 : 50 USD * 16.090 = 804.500 (căn cứ vào HĐơn nhận được từ B theo tỷ giá đã chi hộ)

Nợ TK 133 : 5 USD * 16.090 = 80.450

Nợ TK 635 : 476.150

Có TK 131(B) : 6.000 USD * 16.100 = 96.600.000

b. Ghi đơn Nợ TK 007 : 5.945 USD

c. Nợ TK 131(B) : 1.500.000

Có TK 112(1121) : 1.500.000

d. Nợ TK 641 : 20 USD * 16.020 = 320.400

Nợ TK 133 : 32.040

Có TK 112(1121) : 352.440

BT B2.4:

DN đang trong thời kỳ SXKD, tổ chức kế toán hàng tồn kho theo phương pháp kê khai thường xuyên, tỷ giá xuất theo phương pháp nhập trước xuất trước. Ngoại tệ gởi ngân hàng tồn đầu kỳ 2.000USD. Tỷ giá ghi sổ: 15.700 VND/USD. Các TK khác có số dư hợp lý.

Yêu cầu: Định khoản các nghiệp vụ kinh tế phát sinh trên.

1/ Xuất khẩu lô hàng bán 5.000USD. Tỷ giá giao dịch thực tế (TGGD): 15.800VND/USD, chưa thu tiền.

1. Nợ TK 131 79.000.000 (5.000 x 15.800)

Có 511 79.000.000

2/ Nhận giấy báo Có ngân hàng thu được nợ ở NV1, nội dung:

- Ghi tăng tài khoản TGNH : 4.980 USD

- Phí ngân hàng : 20 USD

TGGD: 15.750VND/USD

2. Nợ TK 1122 78.435.000 (4.980 x 15.750)

Nợ TK 641 315.000 (20 x 15.750)

Nợ TK 635 250.000

Có TK 131 79.000.000

Ghi đơn Nợ TK 007 : 4.980 USD

3/ Bán 3.000USD chuyển khoản lấy tiền Việt Nam nhập quỹ tiền mặt. TGGD: 15.770 VND/USD.

3. Nợ TK 1111 47.310.000 (3.000 x 15.770)

Có TK 1122 47.150.000 [(2.000 x 15.700) +(1.000 x 15.750)] Có TK 515 160.000

Ghi đơn Có TK 007 : 3,000 USD

4/ Nhập khẩu một TSCĐHH trị giá 1.000 USD, trả bằng TGNH. TGGD: 15.800VND/USD.

4. Nợ TK 211 15.800.000 (1.000x15.800)

Có TK 1122 15.750.000 (1.000x15.750)

Có TK 515 50.000

Ghi đơn Có TK 007 : 1,000 USD

5/ Rút TGNH tiền Việt Nam mua 2.000USD chuyển khoản. TGGD mua: 15.820VND/USD.

5. Nợ TK 1122 31.640.000 (2.000 x15.820)

Có TK 1121 31.640.000

Ghi đơn Nợ TK 007 : 2,000 USD

6/ Chuyển 2.000USD gởi ở ngân hàng để ký quỹ mở L/C nhập khẩu. TGGD : 15.850VND/USD.

6. Nợ TK 144 31.700.000 (2.000x15.850)

Có TK 1122 31.500.000 (2.000x15.750)

Có TK 515 200.000

Ghi đơn Có TK 007 : 2,000 USD

7/ Nhập kho lô hàng hoá nhập khẩu trị giá 2.000USD chưa thanh toán. TGGD: 15.900VND/USD.

7. Nợ TK 156 31.800.000 (2.000 x 15.900)

Có TK 331 31.800.000

8/ Giải tỏa L/C ở NV6 trả nợ nhập hàng ở NV7. TGGD: 15.850VND/USD.

8. Nợ TK 331 31.800.000

Có TK 144 31.700.000

Có TK 515 100.000

9/ Nhập khẩu hàng hoá trị giá 3.000USD nhập kho đủ. Tiền chưa thanh toán. TGGD: 15.700VND/USD.

9. Nợ TK 156 47.100.000 (3.000 x 15.700)

Có TK 331 47.100.000

10/ Xuất khẩu lô hàng trị giá 2.000USD, tiền chưa thu. TGGD: 15.750 VND/USD.

10.Nợ TK 131 31.500.000 (2.000 x15.750)

Có TK 511 31.500.000

11/ Cuối năm đánh giá lại số dư các khoản mục tiền tệ (TGNH và công nợ ngắn hạn) theo tỷ giá hối đoái ngoại tệ bình quân liên ngân hàng 15.750VND/USD.

11. Nợ TK 4131 140.000

Có TK 1122 140.000 [2,000 * (15.820-15.750)]

Nợ TK 4131 150.000

Có TK 331 150.000 [3,000 * (15.750-15.700)]

Để số dư cuối năm TK 4131: SD Nợ 290.000

BT B2.5:

Công ty ABC kế toán HTK theo KKTX, kê khai và nộp thuế GTGT khấu trừ. Số dư đầu tháng 12/N của một vài tài khoản như sau:

TK 1122

78.500.000 (5.000 USD)

TK 131 (Công ty A) Dư Có

15.700.000 (1.000 USD)

TK 131 (công ty X) Dư Nợ

30.400.000 (2.000 USD), hạn nợ tháng 2/N+2

TK 331 (Công ty B) Dư Có

20.000.000

TK 311

75.000.000 (5.000 USD)

TK 341

152.000.000 (10.000 USD)

Trong tháng 12/N phát sinh các nghiệp vụ kinh tế sau:

1. Công ty ABC xuất kho một lô hàng hóa có giá gốc 30.000.000, bán cho Công ty A với giá thanh toán 3.300 USD (Gồm thuế GTGT 10%). Công ty A đã nhận được hàng và chấp nhận thanh toán. Cho biết: tỷ giá bình quân liên ngân hàng là 15.800 VND/USD.

a) Nợ TK 632 30.000.000

Có TK 156 30.000.000

b) Nợ TK 131(A) 1.000 * 15.700 + 2.300 * 15.800 = 52.040.000

Nợ TK 635 100.000

Có TK 511 3.000 * 15.800 = 47.400.000

Có TK 33311 300 * 1 ... TK 2412 8.000.000 (=800.000.000x1%) lãi vay được vốn hóa

Có TK 1121 8.000.000

Ngày 20/11/N vay ngắn hạn VP Bank chuyển trả cho người bán 20.000.000đ và chuyển vào TK cá nhân của CNV để trả lương 50.000.000đ.

Nợ TK 331 20.000.000

Nợ TK 3341 50.000.000

Có TK 311 70.000.000

Ngày 30/11/N chuyển khoản tiếp 5.000 EUR để trả số nợ đến hạn. (TGTT 22.080 VND/EUR, TGTT chi ngoại tệ 22.010 VND/EUR)

Nợ TK 315 110.000.000 (=5.000 x 22.000)

Nợ TK 635 50.000

Có TK 1122 110.050.000 (=5.000 x 22.010)

Ghi đơn Có TK 007 5.000 EUR

Ngày 30/11/N chuyển khoản trả lãi tiền vay dài hạn của NH X tháng 11/N.

Nợ TK 2412 8.000.000 (=800.000.000x1%) lãi vay được vốn hóa

Có TK 1121 8.000.000

Ngày 1/12/N ký hợp đồng vay với Cty H số tiền là 200.000.000đ, thời hạn 2 năm, trả nợ gốc và lãi định kỳ 4 lần vào ngày 1/6/N+1; 1/12/N+1; 1/6/N+2 và 1/12/N+2. Số tiền trả mỗi lần là 56.000.000đ (phân bổ lãi theo phương pháp đường thẳng). Công ty đã làm thủ tục trả nợ cho nhà cung cấp hệ thống thiết bị đã đưa vào sử dụng (tháng trước) ở cửa hàng bán sản phẩm bằng số tiền vay với Cty H.

Nợ TK 331 200.000.000

Có TK 341 200.000.000

Ngày 31/12/N chuyển khoản trả lãi quý 4 và nợ gốc cho Cty K; trả lãi tháng 12 cho NH X.

Nợ TK 311 40.000.000

Nợ TK 635 1.440.000

Nợ TK 2412 8.000.000

Có TK 1121 49.440.000

Cuối tháng 12/N, tính lãi phải trả Cty H trong năm N; đồng thời xác định nợ dài hạn đến hạn trả trong năm N+1 để kết chuyển.

a. Nợ TK 635 1.000.000 (6.000.000 / 6 tháng)

Có TK 335 1.000.000

b. Nợ TK 315 100.000.000

Có TK 341 100.000.000

BT B8.2:

Công ty A SXKD mặt hàng chịu thuế GTGT, tính thuế theo phương pháp khấu trừ. Trong tháng có phát sinh tình hình phát hành trái phiếu công ty như sau:

YÊU CầU: Định khoản và phản ánh tình hình trên vào sơ đồ tài khoản.

Cty phát hành 50 tờ trái phiếu (dùng cho hoạt động kinh doanh) có mệnh giá 1.000.000đ/tờ; thời hạn 3 năm; lãi suất trái phiếu 6%/năm trả định kỳ sau mỗi năm – với giá phát hành 1.050.000đ/tờ đã thu toàn bộ số tiền bán trái phiếu và chuyển vào NH (đã nhận GBC). Chi phí phát hành thanh toán bằng tạm ứng số tiền 105.000đ (gồm thuế GTGT 5%).

Thu tiền khi phát hành trái phiếu:

Nợ TK 112 : 52.500.000

Có TK 343 (3431): (50* 1.000.000đ)=50.000.000

Có TK 343 (3433): (50 * 50.000đ) = 2.500.000

Chi phí phát hành trái phiếu:

Nợ TK 635 : 100.000

Nợ TK 133 : 5.000

Có TK 141 : 105.000

Cty phát hành 500 tờ trái phiếu (dùng cho hoạt động XDCB – XD thêm 1 PX mới với thời gian hoàn thành dự kiến trên 12 tháng) có mệnh giá 2.000.000đ/tờ; thời hạn 5 năm; lãi suất trái phiếu 5%/năm trả định kỳ trước mỗi năm – với giá phát hành 1.950.000đ/tờ đã thu toàn bộ số tiền bán trái phiếu (sau khi trừ lãi định kỳ trả trước cho năm đầu tiên) và chuyển vào NH (đã nhận GBC). Chi phí phát hành thanh toán bằng tạm ứng số tiền 10.500.000đ (gồm thuế GTGT 5%) – được phân bổ dần trong thời hạn phát hành trái phiếu. Chi phí đi vay năm đầu tiên đủ điều kiện được vốn hoá để tính vào chi phí đầu tư XDCB.

Thu tiền khi phát hành trái phiếu:

Nợ TK 112 : 725.000.000

Nợ TK 2412 : 250.000.000 lãi vay năm đầu được vốn hóa

Nợ TK 343 (3432): (500 * 50.000đ = 25.000.000

Có TK 343 (3431) : 1.000.000.000

Chi phí phát hành trái phiếu:

Nợ TK 2412 : 2.000.000 (phân bổ cho năm đầu được vốn hóa)

Nợ TK 242 : 8.000.000

Nợ TK 133 : 500.000

Có TK 141: 10.500.000

Cuối tháng tính trước lãi vay phải trả đối với trái phiếu có phụ trội, trả lãi sau (nghiệp vụ 1). Phân bổ phụ trội và chiết khấu trái phiếu theo thời hạn phát hành trái phiếu bằng phương pháp đường thẳng

Phản ánh lãi phải trả trong 1 tháng :

Nợ TK 635 :[(50.000.000*6%)/12tháng] = 250.000

Có TK 335 : 250.000

Phân bổ phụ trội trái phiếu tháng này:

Nợ TK 343 (3433) :(2.500.000/36tháng) = 69.444

Có TK 635 : 69.444

Phân bổ chiết khấu trái phiếu tháng này:

Nợ TK 2412 :(25.000.000/60tháng) = 416.666 được vốn hóa

Có TK 343 (3432) : 416.666

BT B8.3

Cty cổ phần ABC nghiên cứu thành công chế tạo 1 loại sản phẩm mới. Để tổ chức sản xuất và tham gia thị trường loại sản phẩm mới này, công ty cần tài trợ 2 tỷ. Ngày 31/12/N. Công ty có dự án vay tiền như sau (đvt đồng):

Công ty phát hành trái phiếu chuyển đổi có tổng mệnh giá 500 triệu, lãi 11%, 10 năm. Trái phiếu bán theo mệnh giá, trả lãi sau định kỳ 2 lần/năm vào 1/7 và 1/1. Mỗi số lượng trái phiếu có mệnh giá 1 triệu chuyển đổi thành 30 cổ phần thông thường mệnh giá 20.000đ/cổ phần.

Công ty phát hành trái phiếu chiết khấu mệnh giá 1tỷ, lãi 10%, 10 năm, giá bán 885.301.000đ, trả lãi sau định kỳ 2 lần/năm vào 1/7 và 1/1. Công ty sử dụng phương pháp đường thẳng để phân bổ chiết khấu trái phiếu.

Công ty cũng phát hành khế ước vay (có thế chấp) 500 triệu, lãi 12%/năm số dư nợ gốc còn lại, 15 năm, thanh toán mỗi lần 36.324.000đ vào 2 lần/năm vào 30/6 và 31/12.

(ghi chú: Bảng thanh toán khế ước vay thế chấp. Đơn vị tính: ngàn đồng)

Kỳ thanh toán 6tháng/lần

Số tiền thanh toán

Chi phí

lãi vay

Giảm

nợ gốc

Số dư

nợ gốc

Ngày p/hành

500.000

1

36.324

30.000

6.324

493.676

2

36.324

3

36.324

4

36.324

Yêu cầu: Định khoản các nghiệp vụ sau (cho biết kỳ kế toán theo năm, kết thúc vào 31/12; các khoản thu/chi bằng tiền gửi ngân hàng).

Đối với trái phiếu chuyển đổi, lãi 11%, 10 năm.

Ngày 1/1/N+1 phát hành trái phiếu.

Ngày 1/1/N+1 phát hành trái phiếu

Nợ TK 112 : 500.000.000

Có TK 3431 : 500.000.000

Ngày 1/7/N+1 chi trả lãi kỳ đầu tiên và 31/12/N+1 ghi nhận chi phí lãi trái phiếu.

Ngày 1/7/N+1 chi trả lãi trái phiếu cho người

sở hữu trái phiếu

Nợ TK 635 : 27.500.000 [(500.000.000*11%/12tháng)/6tháng)

Có TK 112 : 27.500.000

Ngày 31/12/N+1 ghi nhận lãi trái phiếu 6 tháng cuối năm chưa chi

Nợ TK 635 : 27.500.000 [(500.000.000*11%/12tháng)/6tháng)

Có TK 335 : 27.500.000

Ngày 1/1/N+2 chi trả lãi trái phiếu.

Ngày 1/1/N+2 trả lãi trái phiếu

Nợ TK 335 : 27.500.000

Có TK 112 : 27.500.000

Ngày 1/1/N+2 chuyển đổi tất cả trái phiếu thành cổ phiếu thường (cho biết thị giá cổ phiếu thường ngày 1/1/N+2 là 67.000đ/cổ phần).

Mỗi số lượng trái phiếu có mệnh giá 1 triệu chuyển đổi thành 30 cổ phần thông thường mệnh giá 20.000đ/cổ phần.

Nợ TK 343 (3431) 500.000.000

Có TK 4111 300.000.000 (30 x 500 x 20.000)

Có TK 4112 200.000.000

Đối với trái phiếu chiết khấu, lãi 10%, 10 năm.

Ngày 1/1/ N+1 phát hành trái phiếu.

Nợ TK 112 : 885.301.000

Nợ TK 3432 : 114.699.000

Có TK 3431: 1.000.000.000

Ngày 1/7/ N+1 trả lãi trái phiếu kỳ đầu tiên.

Ngày 1/7/N+1 Trả lãi trái phiếu kỳ đầu tiên

Nợ TK 635 : 50.000.000 (1.000.000.000 x 10%/12tháng) x 6tháng

Có TK 112 : 50.000.000

Ngày 31/12/ N+1 ghi nhận chi phí lãi trái phiếu và phân bổ chiết khấu trái phiếu cho năm N+1.

Ghi nhận lãi trái phiếu chưa thanh toán kỳ thứ 2

Nợ TK 635 : 50.000.000 (1.000.000.000 x 10%/12tháng) x 6tháng

Có TK 335 : 50.000.000

Phân bổ chiết khấu tính cho năm N+1

Nợ TK 635 : 11.469.900 (114.699.000/ 10 năm)

Có TK 3432 : 11.469.900

Ngày 1/1/ N+5 chi trả lãi trái phiếu; giả sử sau đó mua lại toàn bộ trái phiếu chiết khấu với giá 101% mệnh giá.

Ngày 1/1/N+5 Trả lãi trái phiếu kỳ thứ 8 (sau 4 năm có hiệu lực)

Nợ TK 335 : 50.000.000 (1.000.000.000 x 10%/12tháng) x 6tháng

Có TK 112 : 50.000.000

Mua lại toàn bộ trái phiếu chiết khấu với giá 101% mệnh giá.

Nợ TK 635 : 78.819.400

Nợ TK 3431: 1.000.000.000

Có TK 112 : 1.010.000.000 (1.000.000.000 x 101%)

Có TK 3432 : 68.819.400 (114.699.000/ 10 năm) x 6 năm còn lại

Đối với khế ước vay thế chấp.

Ngày 31/12/N phát hành khế ước vay.

Nợ TK 112 500.000.000

Có TK 315 13.027.440 (6.324.000+6.703.440)

Có TK 341 486.972.560

Lập bảng thanh toán cho 4 kỳ đầu thanh toán.

Kỳ thanh toán 6tháng/lần

Số tiền thanh toán

Chi phí lãi vay

Giảm nợ gốc

Số dư nợ gốc

Ngày p/hành

500.000.000

1

36.324.000

30.000.000

6.324.000

493.676.000

2

36.324.000

29.620.560

6.703.440

486.972.560

3

36.324.000

29.218.354

7.105.646

479.866.914

4

36.324.000

28.792.015

7.531.985

472.334.928

Xác định nợ dài hạn đến hạn trả vào 31/12/N+1

Nợ TK 341 14,637,632

Có TK 315 14,637,632 (7.105.646+7.531.985)

BT B8.4:

Công ty M, tổ chức mạng lưới kinh doanh ở các chi nhánh và cửa hàng bán lẻ SP. Trong năm N, công ty quyết định chấm dứt hoạt động ở 2 cửa hàng phía Nam – do kém hiệu quả; đồng thời mở rộng thị trường thông qua thành lập thêm một chi nhánh ở phía Bắc.

Phòng kế hoạch của công ty lập dự toán các khoản chi phí và thu thanh lý thực hiện dự án trên như sau: (trích bảng dự toán)

Chấm dứt hoạt động 2 cửa hàng phía Nam

Thành lập chi nhánh phía Bắc

Dự toán Chi/thu

Số tiền

Dự toán chi phí

Số tiền

1. Chi phí

- Bồi thường thuê nhà

- Bồi thường NV

- Di chuyển công cụ, thiết bị sang cửa hàng khác

- Xử lý xóa sổ nợ khó đòi kh/hàng đã lập dự phòng

2. Thu ước tính

- Bán đồ dùng không cần dùng (chi phí còn lại chưa phân bổ 200.000)

37.500.000

25.000.000

10.000.000

500.000

2.000.000

500.000

500.000

1. Các khoản chi ban đầu

- Mua sắm đồ dùng, thiết bị

- Hệ thống thông tin liên lạc

- Đặt cọc thuê nhà

- Đăng báo,... về tái cơ cấu

- CP khác (bảng hiệu, CP thủ tục đăng ký,...)

87.000.000

50.000.000

20.000.000

10.000.000

2.000.000

5.000.000

Cuối năm N, công ty đã ngừng hoạt động của 2 cửa hàng và triển khai thực hiện dự án trên.

Yêu cầu: Lập dự phòng tái cơ cấu doanh nghiệp vào 31/12/N.

Nghĩa vụ liên đới phát sinh khi tái cơ cấu DN là khoản bồi thường thuê nhà (25.000.000) và bồi thường NV (10.000.000)

Kế toán sẽ lập dự phòng tái cơ cấu DN :

Nợ TK 642 35.000.000

Có TK 352 35.000.000

BT B8.5 :

Công ty M (không lập BCTC giữa niên độ, kỳ kế toán là năm) sản xuất và tiêu thụ 2 loại sản phẩm X và Y thuộc đối tượng nộp thuế GTGT theo phương pháp khấu trừ thuế.

Công ty thực hiện chế độ bảo hành cho SP bán ra: SP X bảo hành 2 năm và SP Y bảo hành 3 năm.

Công ty bắt đầu lập dự phòng bảo hành SP từ năm N. Theo thống kê, kinh nghiệm mức độ hỏng và ước tính chi phí sửa chữa bảo hành cho 100 SP bán ra như sau:

Sản phẩm

Mức độ

Sản phẩm X

Sản phẩm Y

% ước tính

Chi phí ước tính sửa chữa

% ước tính

Chi phí ước tính sửa chữa

năm N

năm N+1

năm N

năm N+1

năm N+2

Không hư hỏng

80%

60%

-

90%

80%

50%

-

Hư hỏng nhẹ

15%

25%

20.000.000

4%

15%

35%

30.000.000

Hư hỏng nặng

5%

15%

50.000.000

1%

5%

15%

60.000.000

Trong năm N và N+1, công ty M đã tiêu thụ số lượng SP X và SP Y thực tế là:

Năm N

Năm N+1

SP X

200 SP

180 SP

SP Y

300 SP

320 SP

Chi phí thực tế sửa chữa trong thời hạn bảo hành phát sinh (không có bộ phận bảo hành độc lập)

Loại CP

Chi phí thực tế sửa chữa SP X

Chi phí thực tế sửa chữa SP Y

Năm N

Năm N+1

Năm N

Năm N+1

CP VL

6.000.000

18.000.000

3.500.000

20.000.000

CP nhân công

3.000.000

8.000.000

1.500.000

6.000.000

CP tiền mặt

2.000.000

6.000.000

400.000

2.000.000

Cộng

11.000.000

32.000.000

5.400.000

28.000.000

Yêu cầu: Ghi nhận các bút toán liên quan tình hình trên.

Sản phẩm X

Năm N

1, Cuối niên độ kế toán năm công ty M bắt đầu lập dự phòng bảo hành sản phẩm

với giá trị chi phí ước tính sữa chữa là:

[(60% x 0) + (25% x 20.000.000) + (15% x 50.000.000)]/100SP x 200SP= 25.000.000

Nợ TK 641 25.000.000

Có TK 352 25.000.000

2.a, Cuối kỳ kết chuyển chi phí

Nợ TK 154 11.000.000

Có TK 621 6.000.000

Có TK 622 3.000.000

Có TK 627 2.000.000

c, Xử lý chi phí

Nợ TK 641 11.000.000

Có TK 154 11.000.000

Năm N+1

1.a, Cuối kỳ kết chuyển chi phí

Nợ TK 154 32.000.000

Có TK 621 18.000.000

Có TK 622 8.000.000

Có TK 627 6.000.000

b, Xử lý chi phí

Nợ TK 352 32.000.000

Có TK 154 32.000.000

2, Cuối niên độ kế toán năm công ty M tính mức dự phòng bảo hành sản phẩm

với giá trị chi phí ước tính sữa chữa là:

[(60% x 0) + (25% x 20.000.000) + (15% x 50.000.000)]/100SP x 180SP= 22.500.000

Lập dự phòng bổ sung = 22.500.000 – 25.000.000 +32.000.000 = 29.500.000

Nợ TK 641 29.500.000

Có TK 352 29.500.000

Sản phẩm Y

Năm N

1, Cuối niên độ kế toán năm công ty M bắt đầu lập dự phòng bảo hành sản phẩm

với giá trị chi phí ước tính sữa chữa là:

{[(80% x 0) + (15% x 30.000.000) + (5% x 50.000.000)] + [(50% x 0) + (35% x 30.000.000) + (15% x 50.000.000)]} / 100SP x 300SP = 75.000.000

Nợ TK 641 75.000.000

Có TK 352 75.000.000

2.a, Cuối kỳ kết chuyển chi phí

Nợ TK 154 5.400.000

Có TK 621 3.500.000

Có TK 622 1.500.000

Có TK 627 400.000

b. Xử lý chi phí

Nợ TK 641 5.400.000

Có TK 154 5.400.000

Năm N+1

1,a,Cuối kỳ kết chuyển chi phí

Nợ TK 154 28,000,000

Có TK 621 20,000,000

Có TK 622 6,000,000

Có TK 627 2,000,000

b, Xử lý chi phí

Nợ TK 352 28,000,000

Có TK 154 28,000,000

2, Cuối niên độ kế toán năm công ty M tính mức dự phòng bảo hành sản phẩm

với giá trị chi phí ước tính sữa chữa là:

*sản phẩm bán năm N còn nghĩa vụ bảo hành năm cuối cùng: [(50% x 0) + (35% x 30.000.000) + (15% x 50.000.000)] / 100SP x 300SP = 54.000.000

*sản phẩm bán năm N+1 còn nghĩa vụ bảo hành 2 năm cuối cùng: {[(80% x 0) + (15% x 30.000.000) + (5% x 50.000.000)] + [(50% x 0) + (35% x 30.000.000) + (15% x 50.000.000)]} / 100SP x 320SP = 80.000.000

=> mức cần lập dự phòng 134.000.000

Nợ TK 641 24.000.000

Có TK 352 24.000.000

Lập dự phòng bổ sung = 134.000.000 – 22.500.000 +24.000.000 = 29.500.000

Nợ TK 641 135.500.000

Có TK 352 135.500.000

BT B9.1:

Công ty cổ phần ABC kê khai và nộp thuế GTGT theo phương pháp khấu trừ thuế, kế toán hàng tồn kho theo phương pháp kê khai thường xuyên.

Số dư đầu tháng Tài khoản 419: 6.250.000.000 (chi tiết: 500.000 cổ phiếu).

Trong tháng phát sinh các nghiệp vụ kinh tế sau:

Ngày 05/9: Công ty cổ phần ABC mua 50.000 cổ phiếu do Công ty ABC phát hành và hủy bỏ ngay tại ngày mua lại 20.000 cổ phiếu, giá thanh toán 12.700/cổ phiếu, thanh toán bằng tiền gửi ngân hàng. Thanh toán phí dịch vụ môi giới mua cổ phiếu (0,25% giá trị giao dịch) bằng tiền mặt.

a. Nợ TK 419 381.000.000 (30.000 * 12.700)

Có TK 112 381.000.000

Nợ TK 419 952.500 (0,25% * 381.000.000)

Có TK 111 952.500

b. Nợ TK 4111 200.000.000 (20.000 * 10.000)

Nợ TK 4112 54.000.000

Có TK 112 254.000.000 (20.000 * 12.700)

Nợ TK 4112 635.000 (0,25% * 254.000.000)

Có TK 111 635.000

Ngày 10/9: Công ty cổ phần ABC hủy bỏ 50.000 cổ phiếu quỹ.

Nợ TK 4111 500.000.000 (50.000 * 10.000)

Nợ TK 4112 125.650.000

Có TK 419 625.650.000 (50.000 * 12.513)

Giá xuất 1 CP quỹ = 6.250.000.000 + 381.952.500

500.000 + 30.000

= 12.513 đ/CP

Ngày 20/9: Công ty cổ phần ABC mua 70.000 cổ phiếu do Công ty ABC phát hành, giá thanh toán 12.700/cổ phiếu, thanh toán bằng tiền gửi ngân hàng. Thanh toán phí dịch vụ môi giới mua cổ phiếu (0,25% giá trị giao dịch) bằng tiền mặt.

Nợ TK 419 889.000.000 (70.000 * 12.700)

Có TK 112 889.000.000

Nợ TK 419 2.222.500 (0.25% * 889.000.000)

Có TK 111 2.222.500

Ngày 30/9: Công ty ABC tạm phân phối cổ tức cho các cổ đông bằng 100.000 cổ phiếu quỹ, giá phát hành 12.800/cổ phiếu.

Yêu cầu: Tính toán, định khoản các nghiệp vụ kinh tế phát sinh

Giá xuất 1 CP quỹ = 6.250.000.000 + 381.952.500 – 625.650.000+ 891.222.500

500.000 + 30.000 – 50.000 + 70.000

= 12.541 đ/ CP

Nợ TK 421 1.280.000.000 (100.000 * 12.800)

Có TK 419 1.254.100.000 (100.000 * 12.541)

Có TK 4112 25.900.000

File đính kèm:

bai_tap_ke_toan_tai_chinh_phan_34.doc

bai_tap_ke_toan_tai_chinh_phan_34.doc